רגע לפני סיום שנת המס: המותר, האסור והמומלץ

תכנון מס נכון מטרתו להקטין את חבות המס בדרך חוקית ולגיטימית • שנת המס עומדת לפני סיומה, מה מותר ומה מומלץ לעשות כדי לנצל את מלוא הטבות המס • כך תיערך בצורה נכונה גם לתחילת שנת המס 2014

- רו''ח שלמה רעני, בחדרי חרדים

- ט' טבת התשע"ד

- 3 תגובות

סוף שנת המס הוא מועד חשוב לתכנון המס של הנישומים - עצמאיים ושכירים.

תכנון מס נכון פירושו פעולות שיש לבצע במהלך השנה ובסופה על מנת להגיע לחבות המס הנמוכה ביותר האפשרית במסגרת החוק. כדאי להזכיר שני מונחים משפטיים חשובים - "הימנעות ממס" ו"השתמטות ממס".

הימנעות ממס פירושה הפחתת המס או דחייתו בדרך חוקית על ידי ניצול לשון החוק או פרצותיו בעוד שהשתמטות ממס פירושה אי תשלום מס תוך הפרת החוק.

בפסקי דין של בתי המשפט בישראל נקבע כי זכותו של נישום לתכנן את עסקיו במטרה להקטין את חבות המס ובלבד שהעסקה אינה מנוגדת לדפוסים כלכליים מקובלים. במטרה להאבק בתכנוני מס אגרסיביים הוסמך שר האוצר לקבוע בתקנות רשימה של פעולות המהוות תכנון מס שחייבות בדיווח ובגילוי נאות.

סעיף 216 (8) לפקודת מס הכנסה קובע כי אי דיווח על פעולה שהיא תכנון מס החייב בדיווח נחשב לעבירה פלילית שדינה שנת מאסר או קנס או שני העונשים כאחד.

הקדמת הוצאות ודחיית הכנסות:

למדווחים על בסיס מזומן יש אפשרות להקדים את הוצאותיהן ולדחות את הכנסותיהן שכן המבחן להכרה בהוצאות ובהכנסות הוא מועד ביצוע התשלום או התקבול, אך הכל במבחן הסבירות וההיגיון. לגבי מעסיקים מומלץ לשלם את משכורת חודש דצמבר עד 31 בדצמבר לרבות השלמת הוצאות נלוות לשכר כמו פנסיה, ביטוח מנהלים, קרן השתלמות ותשלומים בגין פיצויי פרישה על מנת להבטיח את התרת ההוצאה בשנת המס. באשר לדחיית ההכנסה על ידי דחיית קבלת הכסף יש לשים לב כי לעיתים דחיית התקבול עלולה לגרום להפסד כלכלי לעסק.

אם ליחיד יש הכנסה נמוכה או הפסדים, כדאי לדחות הוצאות ולהקדים הכנסות כדי להשאיר בידיו הכנסה מספקת לשם ניצול מדרגות המס הנמוכות, הניכויים והזיכויים האישיים המגיעים לו, שכן לא ניתן להעביר הטבות אלו לשנה הבאה.

חובות מסופקים / אבודים

לנישומים המדווחים על בסיס מצטבר שיש להם חובות בעיתיים של לקוחות שגבייתם מוטלת בספק לרבות שיקים שלא כובדו, חובות אלו יוכרו כהוצאה רק אם במהלך השנה נעשו כל הפעולות הנדרשות לגביית החובות ופקיד השומה שוכנע שאכן כך נעשה, יחד עם זאת יש לבדוק אפשרות לדרוש החזר מע"מ בגין חובות אלו.לכן מומלץ להשלים הליכי גבייה ולסיים את הטיפול בחובות אלו עד ל-31.12.2013 לשם התרתן בניכוי בשנת המס 2013.

עסקה שבוטלה או הוקטנה, יש להוציא ללקוח הודעת זיכוי ולהחתימו על ההעתק כהוכחה שקיבל אותה ובמקרה זה ניתן לדרוש החזר מע"מ.

תשלומי ביטוח לאומי - עצמאיים

עצמאיים זכאים לניכוי כהוצאה בשיעור 52% מדמי הביטוח הלאומי ששילמו במהלך שנת המס. הבסיס להתרת ההוצאה הינו בסיס התשלום בפועל, לכן מומלץ לשלם הפרשי דמי ביטוח וחובות ישנים וכן להקדים את תשלום המקדמה של חודש דצמבר 2012 (שמועד תשלומה החוקי הוא 15/1/2013) עד לסוף שנת המס.

כמו כן רצוי להגדיל את מקדמות הביטוח לאומי בהתאם לרווח הצפוי במידת הרלוונטיות ולשלמן עד לסוף השנה.

תשלומי מס הכנסה

חובות למס הכנסה בגין שנת 2013 צמודים למדד ונושאים ריבית החל מיום 1.1.2014, יחד עם זאת קיים פטור מלא מריבית והצמדה עד ל-31.1.2014.

לכן מומלץ לשלם את יתרת המס עד 31 בינואר 2014 ובדרך זו להימנע מתשלום ריבית והפרשי הצמדה. יש לציין כי הריבית והפרשי ההצמדה על חובות מס אינם הוצאה מוכרת לצרכי מס.

נישום שהקטין מקדמות מס והתברר שההקטנה אינה מוצדקת יחוייב בריבית והפרשי הצמדה ממחצית שנת המס בגין סכום המס שהופחת, לכן מומלץ לשלם את מלוא הפרש המס עד לסוף שנת המס.

החזרי מס לשכירים

שכירים שאינם חייבים בהגשת דוחות למס הכנסה זכאים לקבל החזרי מס בגין ארועים או פעולות שהתרחשו במהלך שנות המס 2012-2007.

קיימות סיבות רבות להחזרי מס כגון: קבלת נקודות זיכוי נוספות, עבודה לא רצופה במשך שנת מס אחת, עבודה נוספת, פיצויי פרישה, אבטלה, לידה, תשלומים לקופ"ג וביטוחי חיים, תרומות, חייל משוחרר, עולה חדש, מחלה קשה, ישוב ספר/פיתוח, חד הורי, תשלום מזונות, סיום לימודי תואר או מקצוע ועוד.

פעולת החזר המס אינה מתבצעת באופן יזום על ידי מס הכנסה ומצריכה פניה של השכיר לפקיד השומה באזור מגוריו בהליך מסודר.

הזכאות להחזר מס מוגבלת ל-6 שנים שקדמו להגשת הבקשה, לכן מומלץ להגיש בקשה להחזרי מס עד 31.12.2013 .מיסוי דירות מגורים

החל משנת 2014 תכנס לתוקפה הרפורמה במיסוי דירות מגורים. הפטור ממס שבח במכירת דירה אחת לארבע שנים יבוטל ויחול פטור ממס רק בגין מכירת דירה יחידה עד לתקרה של 4.5 מיליון ₪. החלת המס תיעשה באופן הדרגתי בכפוף לתנאים שנקבעו בחקיקה.

לגבי תושב חוץ נקבע כי יהיה זכאי לפטור רק אם אין לו דירה אחרת במקום מושבו.

הכנסות משכר דירה

הכנסה משכירות מדווחת לפי בסיס מזומן, לכן כדאי לבדוק אפשרות של דחיה או הקדמת דמי השכירות לפי הענין, במידה וההכנסות משכירות למגורים אצל היחיד בשנת 2012 עולות על התקרה הפטורה ממס (4,980 ₪ לחודש) כדאי לשקול מעבר למסלול של 10% מס על ההכנסות ללא קיזוז הוצאות, במקום שעורי המס הרגילים ובלבד שהמס ישולם עד ה-31/1/2014. תשלום מאוחר יותר עלול להביא לחיוב מס מלא על ההכנסות משכירות.

מסלול אפשרי נוסף הוא תשלום המס בשעורים הרגילים על ההכנסה מדמי שכירות בניכוי הוצאות שהוצאו ביצור אותה הכנסה.

יחיד שברשותו מספר דירות שמושכרות למגורים אינו יכול לבחור ליישם את הפטור על דירה אחת ועל דירה אחרת לשלם מס לפי מסלול אחר,מבלי לפגוע בתקרת הפטור.

במידה וההכנסות משכירות הן עסקיות אזי ההכנסה מיוחסת בדרך כלל לאחד מבני הזוג שלו הכנסה גבוהה יותר. אם הדירה נרכשה לפני הנישואין או התקבלה בירושה, ניתן לייחס את ההכנסה לבן הזוג שהוא בעל הדירה.

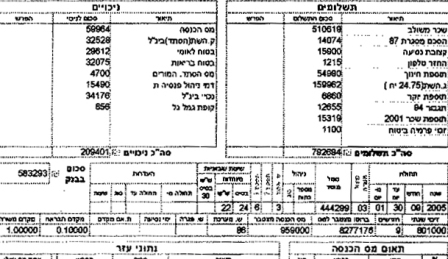

צילום: תלוש משכורת

צילום: תלוש משכורתהתארגנות כחברה או כעצמאי

לקראת תחילת שנת המס 2013 מומלץ לבחון מחדש את המבנה העסקי שבו פועל העסק בהתייחס להיבטים משפטיים, תדמיתיים ומיסויים. תכנון נכון של מבנה העסק יכול לסייע בהפחתת המס.

כאשר הכנסותיו של העסק גדלות כדאי לשקול להתאגד כחברה בע"מ ובכך לחסוך בתשלומי מס הכנסה וביטוח לאומי.

התאגדות כחברה בע"מ מאפשרת תכנוני מס נוספים כמו מכירת מוניטין ונכסים לחברה תוך ניצול הטבות המס בגין עסקה זו, רכישת נכסים מתוך רווחי החברה ופעולות נוספות אחרות לפי הענין.

יש לציין כי מבחינה משפטית יש לחברה בע"מ יתרון משמעותי בשל אחריותם המוגבלת של בעלי מניות.

"חברות ארנק"

"חברת ארנק" היא חברה המעסיקה עובד אחד שהוא גם הבעלים היחידים בחברה והכנסתו גבוהה מהממוצע, חברה זו מוקמת בדרך כלל לצורך תכנון מס.

כדי להלחם בתופעת "חברת הארנק" הוקם צוות מיוחד של רשות המיסים שבחן את הצורך בשינוי ותיקון הדין הקיים, הצוות ממליץ להטיל מס כל שנה על הרווחים הבלתי מחולקים בחברות אלו ולשם כך גיבש מס' המלצות שמטרתן לצמצם את תמריץ המיסוי הקיים בחברות אלו, בין היתר ממליץ הצוות לחייב את העובד השכיר בחברה שהוא גם בעל המניות בה בשעור מס מלא ולא בשעור מס חברות מופחת.

עלי לציין כי בשלב זה מדובר בהמלצה בלבד אך ניתן לראות בהמלצות אלו את כוונת המחוקק ולהערך בהתאם.

חישוב נפרד/מאוחד לבני זוג

סעיף 65 לפקודת מס הכנסה קובע כי יראו את ההכנסת בני הזוג כהכנסת בן הזוג הרשום, משמעות הדבר שאם הכנסת בן הזוג האחד באה ממקור הכנסה משותף חישוב המס ייעשה במאוחד, במקרה זה בן הזוג לא יוכל לנצל את נקודות הזיכוי, הניכויים והזיכויים המותרים לו ולא יוכל גם להנות משור מס שולי נמוך.

בתאריך 18.11.2013 פורסמה הצעת חוק לתיקון פקודת מס הכנסה לביטול חישוב המס המאוחד לזוגות נשואים העובדים במקום עבודה משותף, התיקון אמור לאפשר לזוגות אלו זכאות לחישוב נפרד ללא הגבלת שכר החל מינואר 2014.

עלי לציין כי נושא זה טרם עבר חקיקה סופית בכנסת.

שעורי המס בשנת 2014

בתאריך 1.1.2014 היתה אמורה להתבצע העלאה דיפרנציאלית בשעורי מס הכנסה ליחידים בין 1% ל-2%. בתאריך 25.11.2013 הודיע שר האוצר על ביטול העלאת המס האמורה, יחד עם זאת החל מתאריך 1.1.2014 יעלה מס חברות משעור של 25% כיום לשעור של 26.5% לכן מומלץ להקדים הכנסות לשנת 2003 ולדחות הוצאות לשנת 2014 ככל שניתן.הערה: מאמר זה אינו תחליף לייעוץ מקצועי אישי.

הכותב הינו רו"ח, בעל משרד לראיית חשבון, משפטן, מגשר ומרצה בקריה האקדמית אונו. לשעבר עובד בכיר במס הכנסה.

תגובות

{{ comment.number }}.

הגב לתגובה זו

{{ comment.date_parsed }}

{{ comment.num_likes }}

{{ comment.num_dislikes }}

{{ reply.date_parsed }}

{{ reply.num_likes }}

{{ reply.num_dislikes }}

הוספת תגובה

לכתבה זו התפרסמו 3 תגובות